|

1、引言 再质押(restaking)之战正在升温。挑战EigenLayer垄断地位的是另一个由Lido支持的新协议Symbiotic。最新入场者在协议设计和BD合作伙伴关系方面具有竞争优势。在我们深入研究再质押领域最新竞争动态之前,我们需要先了解一下该领域现下存在哪些关键风险。 2、再质押的当前问题如今,再质押的工作方式是这样的:Bob将ETH/stETH存入像Ether.Fi、Renzo或Swell这样的流动性再质押协议,再将其委托给一个EigenLayer节点运营商,然后该运营商确保一个或多个AVS返回部分收益给Bob。 在当前情况下存在一种复合风险,在于其一刀切的性质。EigenLayer节点运营商处理成千上万个用于验证多个AVS的资产。这意味着Bob在节点运营商选择哪些AVS相关的潜在风险管理方面是没有发言权的。

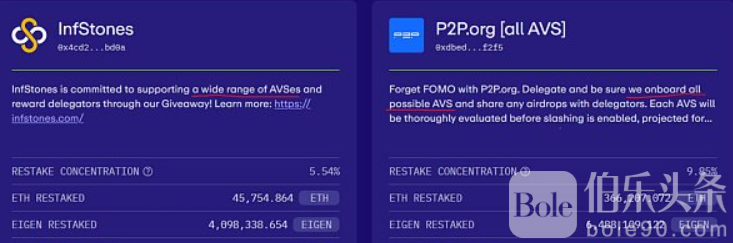

可以肯定的是,Bob可以尝试选择一个“更安全”的节点运营商,但有数百个运营商在相互竞争,他们希望获得你的再质押抵押品,并且都受到激励去尽可能多地验证AVS,让你的收益最大化。 稍微看一下EigenLayer上的节点运营商页面,我们就可以从中看到许多下面这样的非常明显的广告。 这种竞争状态可能会形成无人乐见的糟糕结果:每个节点运营商都验证了他们认为绝对可靠的AVS。当AVS运行中断并发生罚没事件时,无论Bob选择哪个运营商,他都会受到影响。 3、了解Mellow FinanceMellow(在某种程度上)解决了这个问题。Mellow也被称为“模块化LRT”,是再质押技术栈的中间件 (middleware)层,提供可定制的流动性再质押金库。有了Mellow,任何人都可以成为自己的Ether.Fi或Renzo,建立他们自己的LRT金库。这些Mellow上的第三方“管理者”将完全控制要接受哪些再质押资产,然后用户将根据自己的风险偏好选择资产,并为此支付一定的费用。 这里举一个荒谬的例子:Alice是DOGE铁粉,她正在投资DOGE寻求收益。她在Mellow上看到了一个名为DOGE4LYFE的金库。她将她的DOGE存入这个DOGE4LYFE金库,获得再质押收益,她向运营商支付一小笔费用,获得名为rstDOGE的LRT,然后她可以在他处将其用作DeFi抵押品。这在目前是不可能的,因为DOGE 不在EigenLayer的白名单中。即使EigenLayer创始人Sreeram将目光转向DOGE,前面提到的节点运营商面临的激励不一致的问题仍然存在。 如果这一切听起来很熟悉,那是因为在DeFi借贷领域已经出现了类似的服务,如Morpho、Gearbox,或者(上一个周期的DeFi老友可能还记得)由Rari开发的现已弃用的Fuse协议。以Morpho为例,它允许创建带有自定义风险参数的借贷金库。这就允许用户从具有独特风险配置的金库中借入资产,而不是Aave上的具有一刀切风险的借贷池。在即将到来的V4升级中,Aave还计划使用单独借贷池来升级协议。 4、Mellow x Symbiotic x Lido战略由于Mellow只是一个中间件再质押协议,因此它在金库中的资产必须在某处再质押。有趣的是,Mellow并未与EigenLayer在战略上保持一致,而是选择了即将推出的再质押协议Symbioti,Symbioti得到了Lido旗下风投公司cyber•Fund以及Paradigm的支持(Paradigm也支持了Lido)。

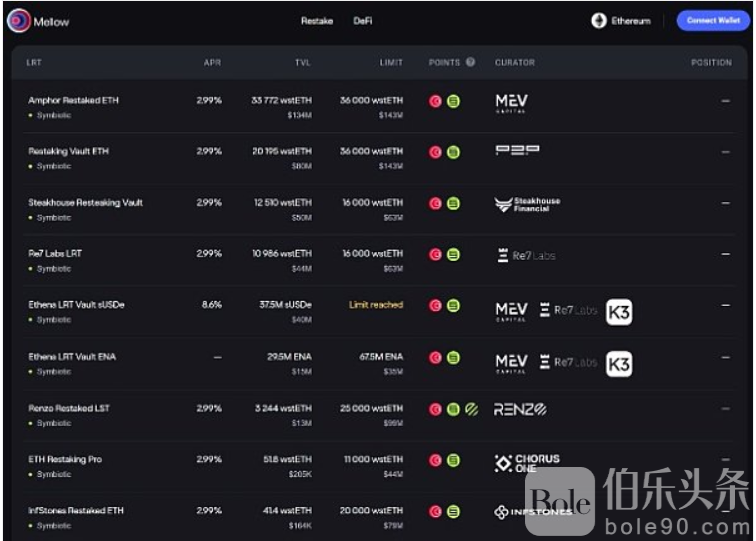

与EigenLayer或Karak不同,Symbiotic支持任何ERC-20代币的多资产存款,使其成为迄今为止无需许可程度最高的代币。从ETH到meme币,任何资产都可以作为再质押抵押品来确保AVS的安全。这可能会打开最恶劣的加密退化之门:设想一个由再质押DOGE抵押品担保的Symbiotic AVS。 虽然这一切在技术上是可能的,但却忽略了Mellow产品的模块化本质,即允许第三方金库管理者设计的无限可组合性。在这里,Mellow与Symbiotic集成的理由变得清晰起来,因为资产仍然可以在其他再质押协议(如EigenLayer或Karak)上使用。 到目前为止,许多管理者已经在Mellow上开设了自己的LRT金库。不出所料,鉴于Lido与Mellow的密切合作(稍后会详细介绍),大多数管理者都会将stETH作为抵押品。 有两个接受sUSDe和ENA的Ethena的金库是个例外。的确,Mellow已经完成了一个惊人的壮举——它的第一个sUSDe金库已经满了。 Mellow战略的最后一步是参与最近宣布的“Lido联盟”,这是一个Lido项目组成的官方协会。Mellow通过Lido的stETH直接存款渠道受益,这就解释了为什么它承诺将其MLW代币供应的10%(100B)用于促进合作关系。另一方面,Lido也从中受益,因为它试图从流动性再质押竞争对手那里夺回stETH资本。自2024年再质押形成气候以来,Lido的增长一直停滞不前,原因是流动性被LRT竞争对手夺走了。

|