|

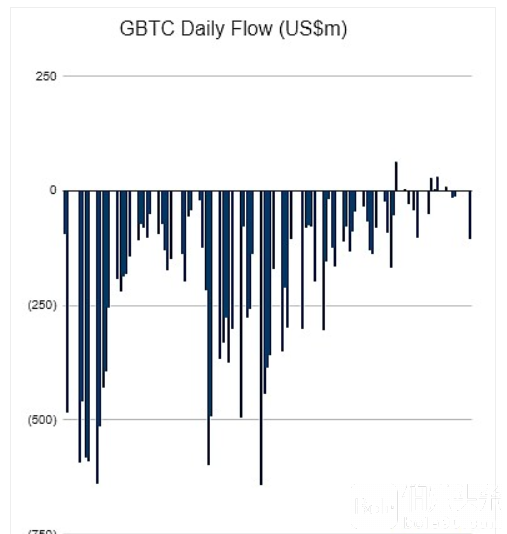

灰度比特币信托 (GBTC) 最初于 2013 年创建,并凭借长达十年的领先优势,成为资产管理规模最大的现货 BTC ETF,这使其积累了近 300 亿美元的 BTC。现在,GBTC 的统治地位结束了。哪只 ETF 取代了它的位置,我们可以从这一发展中得出什么结论? 在比特币存在的大部分时间里,GBTC 一直是 TradFi 参与者获取 BTC 敞口的主要途径,但在期待已久的现货 BTC ETF 推出后,GBTC 开始衰落,现货 BTC ETF 终于在 1 月中旬实现赎回。 尽管 GBTC 交易活动在转换后的数周内主导了现货 BTC ETF 交易量,但在此期间,它受到资金流出的困扰,每天持续流失数亿美元的 BTC。 到 4 月底,这些持续的资金流出已基本消退,在 5 月份,GBTC 已成功记录了 6 天的资金流入!

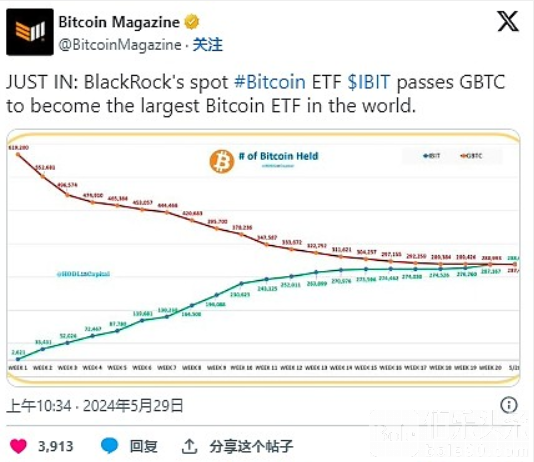

虽然最近这段相对平稳的资金流动无疑为 Grayscale 带来了一丝安慰,但事实证明,这不足以让 GBTC 保持市场份额领先地位……3 月 28 日,贝莱德的 IBIT iShares 比特币信托基金终于在 AUM 方面超越了 GBTC! 尽管 GBTC 在 2024 年之前遥遥领先于新生产品,但这种逆转是不可避免的,这是由于 GBTC 相对离谱的收费结构和 BTC 日益制度化的存在。 Grayscale 选择最大限度地发挥 GBTC 的费用生成能力的价值,理由是许多持有人不会因为税收影响和其他因素而出售。因此,它采用了极其激进的 1.5% 管理费,这比现货 BTC ETF 的替代者们的管理费高出六倍! 虽然 Grayscale 计划在不久的将来推出一款低费用的替代迷你 BTC ETF,但最大化 GBTC 收入的愿望使该产品与现有产品相比毫无竞争力。 此外,尽管 Grayscale 在加密货币原生领域具有影响力,但该集团在 TradFi 参与者中相对不为人知,并且不具备贝莱德和富达等万亿美元资产管理公司同等程度的客户关系。 涌向加密货币的外部资本被知名公司支持的工具所吸引,考虑到 GBTC 的管理费高昂且流动性低于领先替代品,他们避开 GBTC 而选择 IBIT 等新工具是合情合理的。

|