|

2024 年 5 月 20 日,Eric Balchunas 和 James Seyffart 将现货 ETH ETF 获批的几率从 25% 修改为 75%。ETH 在数小时内上涨了约 20%。然而,根据美国证券交易委员会的要求,发行人修改了 S-1 注册声明,取消了 ETF 的质押奖励。因此,持有现货 ETH ETF 的投资者将不会获得以太坊的质押奖励,这可能是由于提供质押 ETH 产品所需的监管明确性。无论如何,按照目前的利率,选择获得现货 ETH ETF 的投资者将失去共识和执行层奖励的约 3-4% 的 APR。因此,为了减轻稀释,有动机在 ETF 产品中添加质押。 Lido 协议是一个开源中间件,它根据委托标准在验证器集之间自动路由池中的 ETH。 Lido DAO 由 LDO 持有者管理,负责管理上述委托标准的一些参数,例如协议费用以及节点运营商和安全要求。但是,该协议是非托管的,DAO 无法直接控制底层验证者。stETH 占网络总权益的约 29%(930 万 ETH,即 358 亿美元),是质押行业的关键基础设施,在性能、委托和其他质押实践方面都保持着高标准。 ETH ETF 可能是 TradFi 投资者目前获取 ETH 敞口最方便的选择,但这些产品无法捕捉以太坊的发行或加密经济活动。随着越来越多的 TradFi 场所本身加入代币,持有 Lido 的流动性质押代币 stETH 可以说是获得 ETH 和以太坊质押奖励敞口的最佳产品,因为它在现有市场结构中具有关键效用: stETH 是去中心化交易所 (DEXes) 中流动性最强、交易量最高的 ETH 质押资产。 stETH 是 DeFi 中采用最广泛的抵押品形式,其规模超过了最大的稳定币 USDC 和 ETH 本身。 stETH 是中心化交易所 (CEXes) 中流动性最强的奖励型原生 L1 资产——既是现货 ETH 交易的替代品,也是抵押品的一种形式。

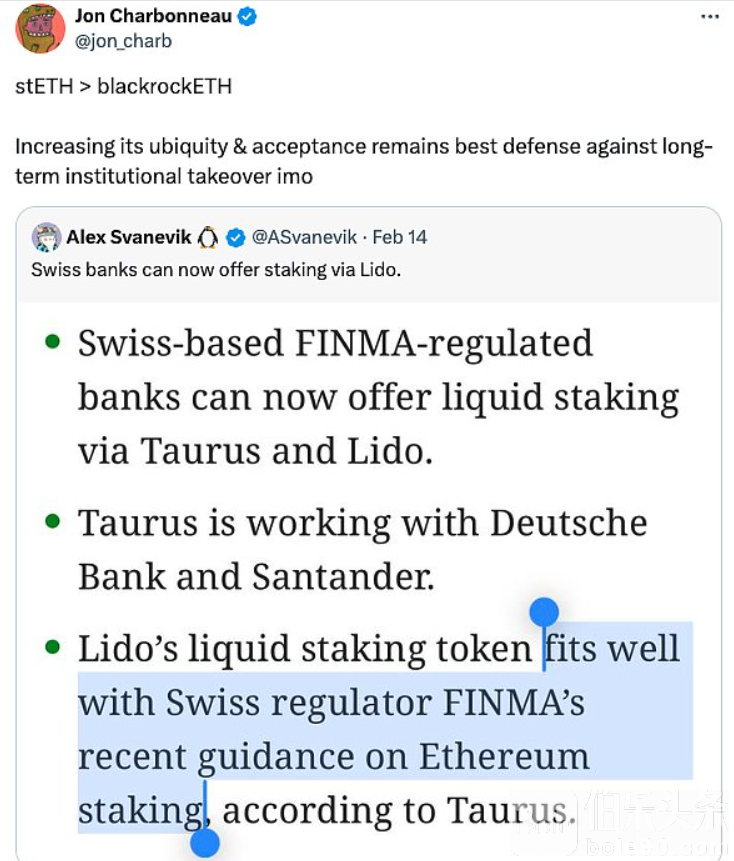

随着 ETH ETF 的出现,投资者更多地了解以太坊并寻求从共识和执行层奖励中获得额外回报,stETH 的主导地位可能会持续下去——这对巩固更强大的 stETH 市场结构是有益的顺风。展望未来,随着 TradFi 机构最终将质押添加到其产品中(称之为“tradfiETH”),Lido DAO 治理和 stETH 的增长对于在以太坊上维持足够去中心化的验证器集至关重要。 因此,“stETH > tradfiETH”,因为它提供更好的回报,比相邻产品释放更多的效用,并充当对抗中心化的协调工具。

来源:FINMA, Taurus Lido协议Lido 协议的中间件是一组智能合约,它以编程方式将用户的 ETH 分配给一组经过审查的以太坊验证者。这种流动性质押协议 (LSP) 旨在增强以太坊的原生质押能力。它主要服务于两方:节点运营商和 ETH 质押者,并解决了两个问题:验证者的进入门槛,以及因锁定 ETH 进行质押而导致的流动性损失。 尽管在以太坊上运行验证者的硬件要求并不像其他链那么高,但为了达成共识,节点运营商需要在验证者中质押恰好 32 ETH 的增量才能获得以太坊的奖励。筹集这么多资金不仅对潜在验证者来说并非易事,而且在 32 ETH 间隔的限制内分配 ETH 可能非常低效。 为了简化操作,Lido 从投资者那里路由 ETH,并将这些 ETH 委托给验证者集,从而有效降低了高经济门槛。此外,Lido DAO 通过严格的评估、监控和跨节点运营商的委托策略来降低验证器集的风险。包含来自验证器集的数据的运营商统计数据和指标可在此处找到。 作为对其 ETH 存款的回报,投资者将获得 stETH,其价值主张很简单。运行验证器或质押 ETH 需要在账户中锁定 ETH——相反,stETH 是一种流动性实用代币,用户可以在 CeFi 和 DeFi 中使用。 stETHstETH 是一种流动质押代币 (LST),是一种实用代币,它代表存入 Lido 的 ETH 总量加上质押奖励(减去费用)和验证者惩罚。费用包括从验证者、DAO 和协议中收取的质押佣金。 当用户将一个 ETH 存入 Lido 时,会铸造一个 stETH 并发给用户,协议会记录用户在协议中的 ETH 份额。此份额每日计算。stETH 是一张收据,用户可以将其兑换为池中 ETH 份额。通过持有 stETH,用户可以通过重新定基机制自动获得以太坊奖励——本质上,当 ETH 奖励累积到验证者集时,协议会根据账户在协议中的 ETH 份额铸造和分配 stETH。 stETH 的奖励取决于 ETH 发行量、优先费和 MEV 奖励。ETH 发行量是验证者参与共识并正确提出区块所获得的奖励。目前,发行率为每年 91.7 万 ETH(并且正在讨论改变这一货币政策)。用户支付优先费以优先考虑交易纳入。MEV 奖励是运行 MEV-Boost 的额外收入来源,MEV-Boost 促进了验证者赚取以太坊部分区块奖励的市场。这部分奖励取决于对以太坊区块空间的需求。根据 mevboost.pics 的数据,2023 年,验证者通过 MEV-Boost 实现了约 308,649 ETH(按 2024 年 1 月 1 日的 ETH 价格计算,为 7.043 亿美元)。考虑到这些因素,投资者只需持有 stETH,就可以在 2024 年全年获得 3-4% 的可变年利率。 总而言之,与现货 ETH ETF 不同,stETH 是一种流动性产品,投资者可以通过它拥有 ETH 资产并赚取以太坊的现金流。此外,stETH 也是 DeFi 中各种环境中使用最多的资产之一。 stETH 实用程序stETH 的主要实用性使其成为理想资产,这些实用性包括流动性和将其用作抵押品的能力。通常,质押的 ETH 提现需要数天时间,因为质押者必须等待的时间取决于退出队列的大小。这增加了期限错配的可能性,在这种情况下,ETH 的价值在提现请求和赎回之间会发生巨大变化。 stETH 的核心价值主张是其流动性。质押者不必等待退出队列,只需通过在 DEX 或 CEX 的市场上出售 stETH 即可退出其质押头寸。精明的读者会意识到,消除期限错配风险会将风险转移到二级市场接受 stETH 库存的意愿和能力上。话虽如此,考虑到现货 ETH ETF 的批准以及 stETH 的属性和基础市场结构趋势,有更大的先例可以预测 stETH 的进一步采用和更深的流动性。 stETH 流动性值得注意的是,以太坊和 rollup 各池中的 stETH 储备在 2023 年全年都在下降。这是由于 DAO 缓和了对链上 stETH LP 的激励支出,这意味着 LP 已从池中撤回了他们的储备。2024 年,储备达到稳定水平。从补贴 LP(他们通常更倾向于在最需要时撤回储备)转向真正的、非补贴的 stETH LP,对于 stETH 的链上流动性状况来说要健康得多。尽管存在这些市场调整力量,stETH 仍然是 DeFi 中流动性最强的资产之一,并且在 Uniswap 的 TVL 中位居前十。 在同一时期,stETH 的交易量和 stETH 在这些池中的使用率都有所增加。下图中的趋势表明:(1)LP 的粘性和一致性更高,(2)市场已接近 stETH 流动性的更稳定平衡,(3)越来越多的参与者更愿意交易 stETH。与在季节性 LP 上过度投入 LDO 激励相比,这些市场结构是更强大、更有机的扩张基础。如下图所示,与其他 LST 相比,stETH 的交易量和流动性遥遥领先。

|