以太坊 ETF 潜在发行人已取消质押计划; 质押收益不足可能会降低基金的吸引力。

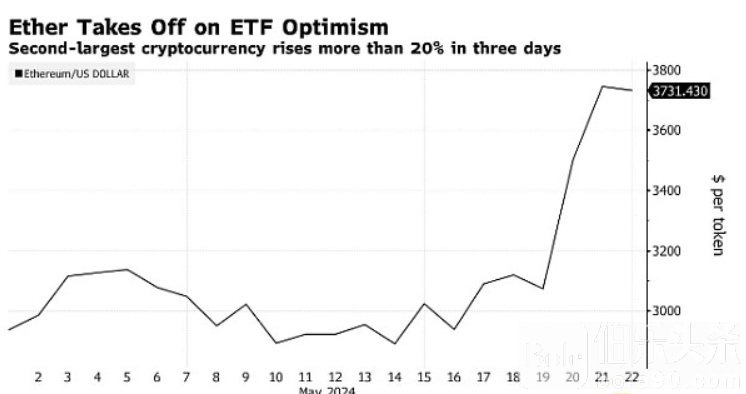

许多加密货币市场人士认为,对拟议的现货以太坊交易所交易基金的一些申请进行的关键改变将有利于以太坊区块链,同时使潜在的 ETF 产品本身处于不利地位。 富达投资(Fidelity Investments)和方舟投资管理公司(Ark Investment Management)等发行人已经取消了“质押”以太坊的计划,如果这些基金获得批准,他们将为拟议基金购买以太坊。 质押是运行以太坊和其他所谓的权益证明区块链机制的行业术语。 它涉及锁定加密货币存款,以帮助验证交易并保护网络安全,以换取因完成这项工作而获得的奖励。 质押一直是以太坊的一个热门问题,因为它允许持有者收取收益,这引发了人们的疑问:该代币是否应该被视为属于美国监管机构职权范围内的证券。 一些市场参与者认为,如果 ETF 不质押其代币,那么这些基金对投资者的吸引力将低于直接在加密货币市场购买以太坊,因为他们可以自由地质押代币。 数字资产公司 GSR 的高级策略师布莱恩·鲁迪克 (Brian Rudick) 表示:“通过美国 ETF 持有以太坊会因放弃质押奖励而立即产生机会成本。” 以太坊价格在过去三天上涨了约 20%,人们越来越乐观地认为 SEC 将在监管机构周四对 VanEck 申请做出决定的最后期限之前批准至少一只 ETF。

取消 ETF 的质押计划并不令许多观察家感到意外,因为监管机构认为以太坊的基本机制类似于加密货币借贷。 加密货币交易所 Kraken 同意支付 3000 万美元,以解决 SEC 指控其提供“质押即服务”产品违反该机构规则的指控。 加密货币对冲基金 MNNC Group 首席运营官 Ayesha Kiani 表示:“目前,质押更多地被视为一种安全的投资方式,因为质押的以太坊可以提供收益。” “这是去中心化和 SEC 寻找交点的最好例子。” 她补充说,拥有以太坊而不质押代币意味着持有者没有帮助保护区块链,“这是一个问题,因为这会给像 Fidelity 或 VanEck 这样的人一个为以太坊网络做出贡献的机会。” 与此同时,许多行业倡导者认为,取消 ETF 发行人之间的质押计划实际上对该行业来说是一个净积极因素,该行业的目标是建立一个去中心化的金融体系,而不是依赖少数中介机构。 去中心化金融机构资产管理公司 Hashnote 的创始人 Leo Mizuhara 表示:“抵押以太坊作为 ETF 的一部分可能会成为一股巨大的中心化力量。” “例如,由于 ETF 现象,Coinbase 现在托管的比特币数量非常巨大。 类似的事情也可能发生在 ETH 质押上。” 此外,他补充道,“如果出现问题,以太坊等协议中的集中力量也可能会破坏协议的稳定。 正因为如此,我认为不持有 ETF 是净有利且稳定的。” GSR 的 Rudick 表示,ETF 发行人不会质押 ETH 的事实可能符合以太坊的目标,并将有助于保护第二大加密货币免受“长期机构收购”。 一些人担心,如果以太坊 ETF 获得批准并像比特币 ETF 那样取得巨大成功(迄今为止,比特币 ETF 已经吸引了约 130 亿美元的净流入),这将导致发行人积累数量惊人的以太坊。 如果没有他们质押以太坊,以太坊网络可能更容易受到攻击。 根据区块链数据公司 Nansen 的数据,目前所有未偿付以太坊中约有 27% 被质押。 MNNC 的 Kiani 表示:“只有 27% 的以太坊被质押,因此我们所有人都可以并且确实在没有质押的情况下幸福地生活。” 尽管如此,一些人预计 ETF 发行人最终将获得监管明确以质押以太坊。 Syncracy Capital 联合创始人 Ryan Watkins 表示:“我不认为这种情况会永远持续下去。” “随着未来几年监管更加明确,这些 ETF 最终将以质押为特色。 激励措施实在是太高了。”

|